在各种关于投资的文章中,定投可能是推荐得最多的投资策略了,但是定投真的有宣传的那么神奇吗?定投真的是免费的午餐吗?定投的背后是否有一些没有被注意到的问题呢?下面是我的一些思考

定投常见的观点

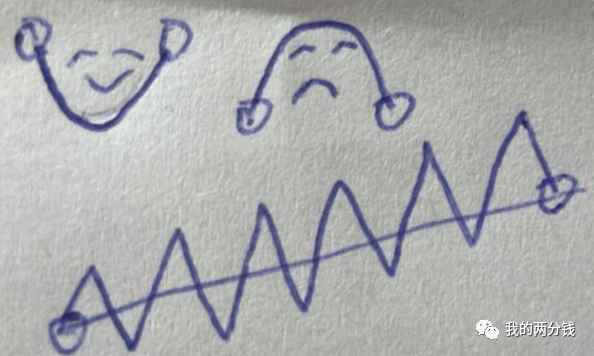

定投能提高收益。支持这个观点最常用的理由就是“微笑曲线” ,实际上这更像是一个data mining。在一定时间内,股市/指数的走势,可以是“微笑曲线” ,也可以是“哭泣曲线”,而更常见的是斜向上W型曲线,且起点和终点都不是这根W曲线的最高点和最低点,如下图所示(原谅我拙劣的手绘):

基于此,我们来看看定投相对一次性投入是否能提高收益。这里我们不讨论“微笑曲线” 和 “哭泣曲线”这两种肯定会提高和降低收益的特例,基于上图的W型曲线:

如果时间足够长(比如10年甚至30年),定投收益是肯定低于一次性投入的,因为定投的平均成本大致在上图连接起点和终点这条直线中点位置,这显然高于一次性投入的成本价。注意,这里强调时间足够长的原因是,一次性投入天然对起始时间敏感,只有当时间足够长,终点价格显著高于起点价格,才会导致起点的高低波动不关键

如果时间不够长(比如小于10年), 因为一次性投入对起点的敏感性,定投收益则有可能高于、也有可能低于一次性投入,在数学上,应该也无法严谨地证明定投一定能提高收益

结论:

长期看:定投的收益率约等于终点涨幅的 50%

短期看:收益无法预测,因为短期形成“微笑曲线” 或者 “哭泣曲线”的概率大大提高,但大幅亏损的概率不大

定投能降低风险。这是成立的,因为定投的特点使其对开始和结束时间不敏感,这可以避开股市/指数暴跌的风险,当然其反面是可能也会错过股市/指数暴涨的机会,但从降低风险角度,定投确实能降低风险。如果你厌恶风险,那么定投对你就是友好的,如果你追求收益,那么定投并不是好的选择。

定投的标的

从根本上来讲,各种投资策略只是术,只有底层的投资标的有好的表现,各种投资策略才能有好的表现,人们说的投国运也是这个道理。定投,大多投资于一些宽基指数,常见的指数既有全市场指数也有行业指数,既有国内指数也有国外指数,甚至还有一些另类指数。无论选择哪种指数,至少要保证:

这个指数反映的底层资产确实是在创造价值的

这个指数有相对长的历史数据可做参考,从而来印证1 ,因为有的指数其规则不合理,并不能真实反映底层资产的实际表现

这个指数是螺旋向上的,斜率越大越好,从这个角度看沪深300 就是比上证指数更好的一个指数

换个角度看定投

等于N个Buy & Hold(B&H)策略

B&H策略有什么问题:

日本市场自1989.12.29到达顶峰后,直到前几年才恢复

1929年美国的大衰退耗时25年才涨回去

试问普通人有几个能持有一个亏损的投资几十年不动摇?

虽然定投是N个B&H的组合,从而大大降低了上述第2点的风险,但实际上定投在我们整个生涯里也是有时间段的,当我们渡过了非投资收入稳定上升的阶段后,我们的定投也就快接近尾声了,此时等价于我们做了一个一次性的B&H,此时还是需要考虑卖出的问题, Ken Moraif的《 Buy,Hold, and Sell 》对此有详细分析

定投的增强

从上述对卖出分析,以及股市暴涨暴跌的特点,自然会引出增强定投的话题,常见的策略有:

只买不卖的情况:高估时少买甚至不买,低估时多买

有买有卖的情况:高估时逐渐少买,很高估时卖出,低估时多买

那么如何计算高估,如何计算低估呢?

均值回归是一个普适的规律

选取合适的指标,根据均值回归来定义高估低估,常见的指标有P/E(有些行业P/E不适用),ROE,PB等

增强策略能提高定投的收益吗?理论上可以,但是这很依赖指标的选取,暂时还没有看到普适的、非data mining的系统分析和回测

带卖出策略的定投引出的问题

在市场高估的时候,此时卖出确实可以降低风险,但另一个角度看高估也只是一个概率,没人能准确预测市场,高估时卖出也可能错过继续的大涨,从而导致大幅降低定投的整体收益率

最关键的是,当你卖出后手里就有了一大笔钱,这笔钱未来再如何投入到定投中去?有一种方法是把这笔钱分12或者24个月投入股市,但实际效果如何?为什么是12或者24个月而不是6个月或者36个月,目前没有看到严谨的分析

从控制风险的角度,分批买确实能显著降低风险

从收益的角度,买入的太慢会不会错过了捡便宜的机会,从而大幅降低收益率? 买的太快会不会买贵了,也大幅降低收益率?

从资金成本的角度,一大笔钱放在手里,也会降低整体定投的收益率

所以当考虑到卖出后获得的资金如何再投入的情况,定投是否真的能增强收益,我觉得很难说,但能确定的是,定投确实可以降低风险

结论

在定投标的还不错的情况下,定投是一个低风险,低收益的投资策略(当然所谓的低并不一定不好,关键还是看合理的预期收益是多少)

定投增强策略应该可以降低风险,但是提高收益在理论上成立,实际效果还要看是否有严谨分析

在定投生涯的后期需要考虑卖出的问题,而考虑卖出问题后,定投是否能提高收益将更加难以预测

考虑到定投的收益实际并不非常高,债券实际上是一个值得研究的资产类别

此外,除了降低风险这个好处,我觉得定投最大的好处是心理上的,它可以起到类似强制储蓄的作用,也可以让我们相对更平静地应对市场波动,从而避免高买低卖的问题。

【版權聲明】

本文爲轉帖,原文鏈接如下,如有侵權,請聯繫我們,我們會及時刪除

原文鏈接:https://mp.weixin.qq.com/s/0Krlpk5h3SLLhMszBfZpWA Tag: 心得体会 投资理财